2023年3月10日,特变电工(600089.SH)在上证e互动平台回复称,公司控股子公司新特能源正在回A,目前已完成资料平移工作,已收到上海证券交易所受理通知。

公开资料显示,2023年3月4日,新特能源股份有限公司(下称“新特能源”)主板IPO显示获上交所受理披露,本次拟募资88亿元。

图片来源:上交所官网

图片来源:上交所官网公司主营业务为高纯多晶硅研发、生产和销售及风能、光伏电站的建设和运营。

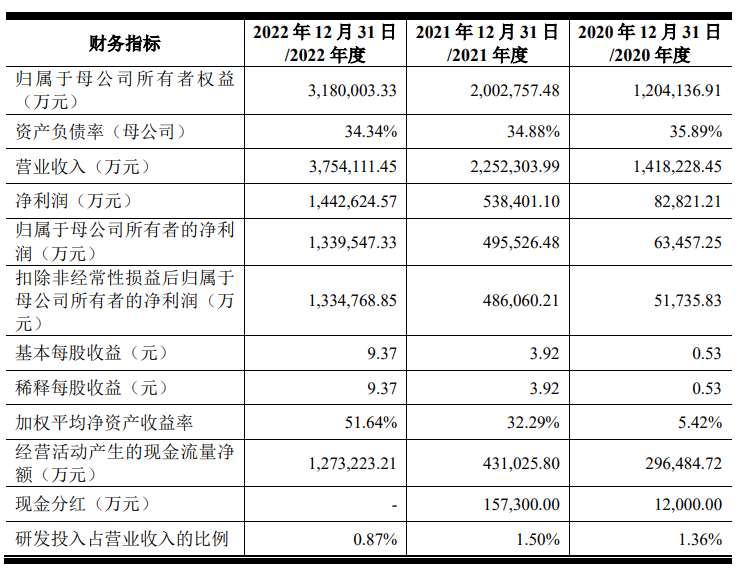

图片来源:公司招股书

图片来源:公司招股书财务数据显示,公司2020年、2021年、2022年营收分别为141.82亿元、225.23亿元、375.41亿元;同期对应的归母净利润分别为6.35亿元、49.55亿元、133.95亿元。

公司选择的上市标准为《上海证券交易所股票上市规则》第3.1.2条第(一)

项规定的上市标准,即“最近3年净利润均为正,且最近3年净利润累计不低于1.5亿元,最近一年净利润不低于6,000万元,最近3年经营活动产生的现金流量净额累计不低于1亿元或营业收入累计不低于10亿元”。

公司2020年度、2021年度、2022年度经审计归属于母公司所有者的净利润(扣除非经常性损益前后的孰低为准)分别为51,735.83万元、486,060.21万元、1,334,768.85万元,最近3年净利润均为正,且最近3年净利润累计不低于1.5亿元,最近一年净利润不低于6,000万元。公司2020年度、2021年度、2022年度经营活动产生的现金流量净额分别为296,484.72万元、431,025.80万元、1,273,223.21万元,累计不低于1亿元。因此,公司符合选择的上述上市标准。

本次发行募集资金扣除发行费用后,将投资于年产20万吨高端电子级多晶硅绿色低碳循环经济建设项目。

新特能源坦言公司面临以下风险:

1、多晶硅产品价格大幅下跌引致的公司业绩在经历2022年业绩高位后大幅下滑的风险

报告期内,多晶硅市场价格波动较大,2018年至2020年上半年,受光伏行业补贴政策及下游行业需求影响,多晶硅产品价格总体呈现下降的趋势,2020年7月以来,随着各国纷纷发布“碳中和”愿景,以及全球光伏平价上网进程逐步推进,光伏装机规模持续增长,而多晶硅受制于产能扩张周期较长,使得短期内呈现供不应求的状况,进而导致多晶硅供不应求,价格持续快速上涨,根据硅业分会统计,多晶硅致密料的市场价格(含税)由2020年7月的6.33万元/吨开始持续上涨,至2022年10月上涨至30.60万元/吨,为近十年来的历史高位。由于下游硅片生产企业因高库存导致采购需求减弱,以及硅料企业扩产增量影响,多晶硅市场价格经历高位后下跌,2022年12月多晶硅致密料的市场价格(含税)下跌至24.54万元/吨。

随着行业内企业多晶硅新建产能陆续投产,产能将逐步释放,供给紧张情况将得以缓解,供需关系将趋于平衡,甚至可能出现供给大于需求的情形。预计未来多晶硅市场价格总体会呈现震荡下行趋势,并回归到合理价格水平。并且,我国多晶硅产能占全球产能的80%以上,因国际贸易保护等升级,包括公司在内的国内光伏企业可能被美国等国家、地区或境外组织采取限制等措施,导致光伏产品出口萎缩,可能对多晶硅未来市场价格产生不利影响。

公司多晶硅销售均价(不含税)由2019年度的6.00万元/吨下跌至2020年度的5.82万元/吨,处于历史价格低位;2021年度上涨至15.03万元/吨,2022年上涨至23.75万元/吨。受2022年多晶硅市场价格高位运行影响,公司及同行业公司经营业绩均达到历史高位,通威股份在2022年业绩预增公告中披露其2022年实现归属于上市公司股东的净利润为252-272亿元,同比增长207%-231%;大全能源在2022年业绩快报中披露其2022年实现归属于上市公司股东的净利润为191.20亿元,同比增长234.05%。公司2022年归属于母公司股东的净利润为133.95亿元,较上年增长170.33%,与通威股份、大全能源等同行业可比公司的业绩变动趋势相同。

如前所述,自2020年7月开始,多晶硅市场价格连续攀升,并于2022年10月达到近年来历史高位的情况下,受前述供需关系等因素影响,预计多晶硅市场价格将呈现下行趋势并回归至合理水平,与2022年的价格高位相比甚至可能出现大幅下跌的情形;由此预计公司2023年经营业绩仍将与行业可比公司保持一致变动趋势,公司营业利润、归属于母公司股东的净利润等业绩指标可能同比下降,与2022年业绩高位相比,甚至可能出现下滑幅度超过50%的风险。

2、原材料、关键设备价格波动的风险

对于多晶硅生产,直接材料主要为工业硅粉。公司报告期内直接材料占多晶硅主营业务成本的比例分别为37.82%、42.92%和48.02%,占比较高。报告期内工业硅粉价格波动较大。若未来工业硅粉的价格大幅上涨,将导致公司成本上升,从而对公司毛利率产生不利影响。

对于风能、光伏电站建设和运营业务,光伏组件、风机等关键设备的采购成本占电站投资比重较大,若该等关键设备价格大幅度上升,将导致公司营业成本上升,从而对公司毛利率产生不利影响。

3、风能、光伏发电的消纳风险

限电发生在电网用电需求小于发电供应时,已并网项目需服从电网统一调度,按照电网调度指令减少发电量,从而导致发电量低于发电设备的额定发电量。由于风能、太阳能资源难以跨期存储、周转,限电使得企业无法充分利用项目所在地的风能、太阳能资源,从而出现风能、光伏发电难以全容量消纳的情况。虽然2022年风电平均利用率已达到96.8%,光伏平均利用率已达到98.3%,但如果未来出现消纳能力不及预期,则会对公司风能、光伏电站运营业务产生不利影响。

4、多晶硅产能过剩风险

截至2022年12月31日,公司已投产的多晶硅生产线设计产能达到20万吨/年。本次募投项目投产后,公司高纯度多晶硅产能将达到40万吨/年。如果下游光伏产业发展不及预期,导致多晶硅需求受到影响,则可能对公司的多晶硅产能消化造成负面影响,存在产能过剩的风险。